In den Vereinigten Staaten nähert sich die Rendite zehnjähriger US-Staatsanleihen der 5-Prozent-Marke, dem Zinsniveau, das zuletzt vor der Finanzkrise 2008 erreicht wurde. Die deutschen Renditen bewegen sich bei 3 Prozent. Wir müssen bis ins Jahr 2011 zurückgehen, um solche Prozentsätze in Deutschland zu sehen.

Typischerweise spiegeln die langfristigen Zinssätze die Erwartungen an Wirtschaftswachstum und Inflation wider. Wenn ich mir die Inflationserwartungen an den Finanzmärkten in den Vereinigten Staaten ansehe, erwarte ich für die nächsten zehn Jahre eine Inflation von rund 2,25 % pro Jahr.

Das US Congressional Budget Office (US CPB) geht davon aus, dass die US-Wirtschaft ohne Überhitzung um etwa 1,75 % pro Jahr wachsen kann. Wenn wir 2 % erreichen würden, würde dies ungefähr einen langfristigen Zinssatz von rund 4,25 % ergeben, der deutlich unter dem aktuellen Niveau liegt.

Ein anderer Weg

Es gibt auch eine andere Möglichkeit, die Komponenten langfristiger Zinssätze zu betrachten. Dies sollte die Erwartungen an die kurzfristigen Zinssätze während der Laufzeit eines Kredits widerspiegeln.

Somit kann ein Anleger, der der US-Regierung sein Geld für zehn Jahre leihen kann, dieses Geld auch kurzfristig, mit einer Laufzeit von einem Tag oder einer Woche, anlegen. Das entspricht in etwa dem Niveau des Fed-Zinssatzes. Die Rendite zehnjähriger US-Staatsanleihen sollte daher die Erwartungen hinsichtlich der Fed-Zinsen in diesem Zeitraum widerspiegeln.

Dieser Ansatz unterscheidet sich nicht von der vorherigen Regel, da der Zinssatz der Fed im Allgemeinen ungefähr der Summe aus einer Inflationsrate von 2 % und dem Wirtschaftswachstum entspricht. Der Teil, der die scheinbare Abweichung der Zinssätze von dem, was die oben genannte Regel anzeigt, erklärt, kann durch eine andere Komponente erklärt werden, die lange Zeit ignoriert werden könnte.

Welche Unsicherheit?

wovon rede ich Laufzeitprämie Dabei handelt es sich um den Ausgleich, den Anleger für das Risiko fordern, dass sich der Zinssatz während der Laufzeit des Kredits ändert. Denken Sie an Dinge wie eine unerwartet höhere Inflation, eine völlig andere Regierungspolitik oder Wirtschaftswachstum.

Die Laufzeitprämie lässt sich am besten als Maß für den Grad der Unsicherheit der Anleger hinsichtlich Inflation, Geldpolitik und zukünftigem Wachstum betrachten. Vor langer Zeit war dieses Bild ziemlich sicher. Man könnte davon ausgehen, dass die Inflation etwa 2 % betragen würde, der Fed-Zinssatz zwischen 4 % und 5 % liegen würde und die Wirtschaft um ein oder zwei Prozentpunkte pro Jahr wachsen würde.

Im jahr 2024 herrscht in all diesen Bereichen Unsicherheit. Wir wissen jetzt, dass die Inflation leicht Spitzenwerte erreichen kann. Die US-Fiskalpolitik ist ein Chaos, mit Defiziten soweit das Auge reicht (was die Inflation anheizt und die Unsicherheit weiter erhöht).

Verhindern oder bekämpfen

Hinzu kommt das politische Chaos in den USA, das Experten zufolge noch Jahre andauern könnte. All dies macht die Einschätzung der Fed-Politik unsicherer denn je. Wird sich die Bank in erster Linie auf die Bedürfnisse der Regierung konzentrieren – nämlich die Zinsen niedrig zu halten – oder wird sie die Inflation verhindern oder bekämpfen und damit hohe Zinsen aufrechterhalten?

Umstände wie der aktuelle sind Bedingungen, in denen die Laufzeitprämie steigt. Es ist also nicht so sehr die Erwartung einer deutlich höheren Inflation als die, an die wir in den kommenden Jahren gewöhnt sind (ich denke schon, aber das ist nicht die Frage), die die Inflationsraten steigen lässt. Langfristiges Interesse an der Vereinigte Staaten. Wenn ich mir diese Erwartungen ansehe, sind sie im Allgemeinen recht niedrig und stabil.

Allerdings ist es in erster Linie die Unsicherheit darüber, ob sich diese Erwartungen erfüllen, die die Zinssätze bestimmt. Mit anderen Worten: Der Anstieg der langfristigen Zinsen in den USA ist hauptsächlich auf die Erhöhung der Laufzeitprämie zurückzuführen und führt dazu, dass die Unsicherheit an den Finanzmärkten über die Entwicklung der kommenden Jahre recht groß ist.

Die Vereinigten Staaten sind die Sonne

Wenn wir uns die globalen Finanzmärkte als Sonnensystem vorstellen, ist der US-Finanzmarkt wie die Sonne. Aus diesem Grund folgen die Zinssätze in anderen Ländern im Allgemeinen denen in den Vereinigten Staaten.

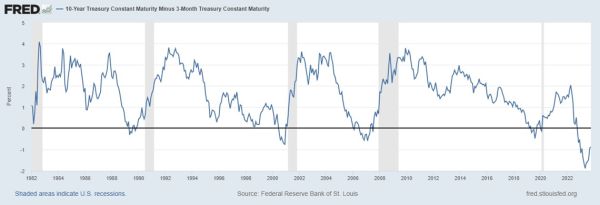

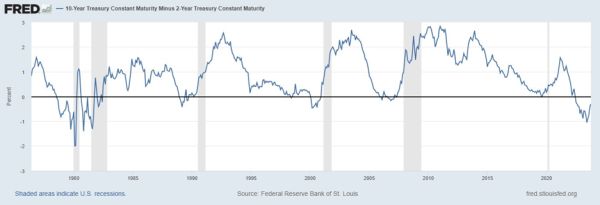

Ein Anstieg der langfristigen Zinssätze in den USA wirkt sich auch auf die langfristigen Zinssätze in anderen Ländern, beispielsweise in Deutschland, aus. Steigende Langfristzinsen stellen naturgemäß einen noch stärkeren Gegenwind für die US-Wirtschaft dar. Dadurch wird die invertierte Zinsstrukturkurve jedoch weniger invertiert.

Das scheint ein gutes Zeichen zu sein. Eine invertierte Zinsstrukturkurve kommt schließlich nicht oft vor, aber wenn sie in der Vergangenheit doch einmal vorkam, war sie fast immer ein Vorbote einer Rezession. Normalerweise dauert es zwischen acht und zwanzig Monaten nach der Umkehrung der Zinsstrukturkurve, bis die US-Wirtschaft in eine Rezession gerät.

Negativer Unterschied

Die US-Renditekurve zeigte dieses seltene Verhalten im Vergleich zum Oktober letzten Jahres. Aber jetzt, da die Zinsstrukturkurve weniger invertiert ist und die langfristigen Zinssätze weiter steigen (oder die kurzfristigen Zinssätze sinken, beispielsweise weil Zinssenkungen der Fed in naher Zukunft berücksichtigt werden), besteht die Möglichkeit einer Rezession verblasst.

Na ja, nein, nicht ganz. Wenn wir uns die Grafik der Zinsstrukturkurve genau ansehen, zum Beispiel die Lücke zwischen dem Zehnjahres- und dem Dreimonatszins oder die zwischen dem Zehnjahreszins und dem Zweijahreszins, sehen wir tatsächlich, dass diese Lücke negativ wird kurz vor einer Rezession. .

Wenn wir uns die Grafiken jedoch genau ansehen, sehen wir auch, dass die Rezession tatsächlich beginnt, wenn die Differenz wieder größer als 0 ist oder wenn die Zinsstrukturkurve nicht mehr invertiert ist.

Wenn ich nun also sehe, dass die invertierte Zinsstrukturkurve in den USA immer weniger invers wird und möglicherweise bald wieder zur Normalität zurückkehrt, ist das für mich kein Grund, aufatmen und zu dem Schluss zu kommen, dass es keine Rezession geben wird. Tatsächlich gibt es Grund zu der Annahme, dass es in den Vereinigten Staaten in nicht allzu ferner Zukunft zu einer Rezession kommen wird.

Also im Jahr 2024, das ein Wahljahr ist. Alle möglichen Unsicherheiten in Bezug auf die USA könnten in naher Zukunft einfach zunehmen, mit allen Konsequenzen, die dies für die Laufzeitprämie hätte.

Edin Mujagic ist Chefökonom bei OHV Vermogensbeheer und auf (die Folgen) der Zentralbankpolitik spezialisiert. Er hat mehrere Bücher vorzuweisen, darunter „Mord mit Geld: Wie Zentralbanken unser Geld zerstören“ und „Faszinierend und fesselnd: Eine Geldgeschichte der Niederlande seit 1814/1816“. Er studierte Währungsökonomie an der Universität Tilburg. Er schreibt privat. Die in dieser Kolumne enthaltenen Informationen stellen keine professionelle Anlageberatung oder Empfehlungen für bestimmte Investitionen dar.

„Extremer Zombie-Guru. Begeisterter Web-Liebhaber. Leidenschaftlicher Bierfanatiker. Subtil charmanter Organisator. Typischer Kaffee-Ninja.“