Der deutsche Betrieb des Netzbetreibers Tennet, der sich zu 100 % im Besitz des niederländischen Staates befindet, wird voraussichtlich an Deutschland verkauft. Mehrere Berater unterstützen den Mega-Deal.

Der geplante Verkauf steht im Zusammenhang mit dem Pariser Klimaabkommen. Dies erfordert von den Unterzeichnern – darunter den Niederlanden und Deutschland –, auf nachhaltige Energiequellen wie Windkraftanlagen und Sonnenkollektoren umzusteigen.

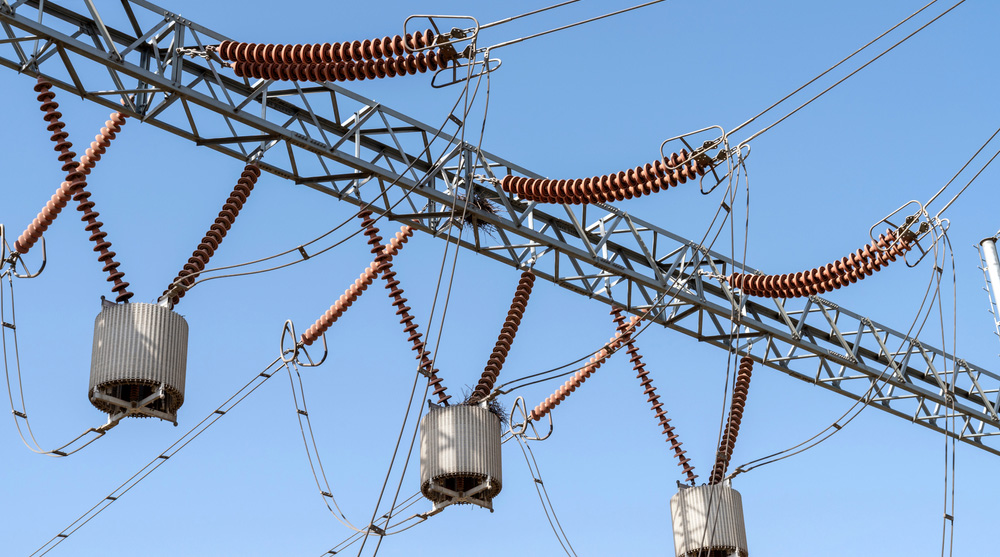

Diese Energiewende erfordert enorme Investitionen in das Stromnetz, etwa den Anschluss von Offshore-Windparks an das Stromnetz, die Verlegung neuer Hochspannungskabel und den Bau neuer Umspannwerke. Und es wird viel Geld kosten: Allein in den Niederlanden werden es bis 2050 rund 100 Milliarden Euro sein.

Auch das deutsche Stromnetz muss deutlich gestärkt werden. Für diese Investitionen sind die Netzbetreiber verantwortlich. Da Tennet aber zu 100 % im Besitz des niederländischen Staates ist, trägt es letztlich die finanziellen Risiken, die mit Investitionen in das deutsche Hochspannungsnetz verbunden sind. Und die Regierung sieht das nicht so.

Aus diesem Grund will der niederländische Staat Tennet an Deutschland verkaufen. Das bedeutet auch eine Menge Geld. Laut verschiedenen Medien liegt der Verkaufspreis der deutschen Aktivitäten von Tennet zwischen 20 und 25 Milliarden Euro, während der niederländische Staat sie 2009 für knapp 900 Millionen Euro kaufte.

Auch Deutschland ist mit dieser Vereinbarung zufrieden. Durch diesen Kauf erhält das Land mehr Kontrolle über seine Energieversorgung. Und seit dem Krieg in der Ukraine (und seinen Folgen für den Energiemarkt) ist dies ein Thema, dem immer mehr Länder immer mehr Bedeutung beimessen.

Zwei starke nationale Unternehmen

Auch Tennet unterstützt die Pläne. „Durch eine Vereinbarung zwischen den Niederlanden und Deutschland würden zwei starke nationale Unternehmen entstehen, die gemeinsam die Energiewende vorantreiben würden“, sagte ein Sprecher.

Tennet war von dem Deal zunächst weniger begeistert als beide Länder. Die deutschen Aktivitäten bieten dem Netzbetreiber zahlreiche Vorteile, berichtet NOS. „Tennet hofft, Vereinbarungen zu solchen Themen erzielen zu können, wenn nach Abschluss der Vereinbarung zwei separate Unternehmen gegründet werden.“

Vereinbarung

Die Niederlande, Deutschland und Tennet verhandeln derzeit über das Abkommen, das noch nicht offiziell abgeschlossen ist. Neben dem genauen Verkaufspreis wird auch darüber diskutiert, wie die beiden unabhängigen Unternehmen auch in Zukunft am besten zusammenarbeiten können.

Die Transaktion wird von der Fusions- und Übernahmeberatung Aperghis & Co, der Anwaltskanzlei Allen & Overy sowie den Investmentbankern ABN Amro und Deutsche Bank überwacht. Sollte der Deal zustande kommen und die Deutschen bereit sein, mehr als 20 Milliarden Euro zu zahlen, wäre es „der größte Verkauf einer öffentlichen Beteiligung aller Zeiten“, so Finanzministerin Sigrid Kaag (D66).

Der Tennet-Sprecher sagte in einer offiziellen Erklärung, dass das Hauptaugenmerk des Netzbetreibers bei den Verhandlungen darauf liege, „die Versorgungssicherheit und die Interessen seiner Mitarbeiter, Kunden, Lieferanten, Finanziers und anderer Interessengruppen zu gewährleisten“.

„Twitter-Praktizierender. Bier-Evangelist. Freiberuflicher Gamer. Introvertiert. Bacon-Liebhaber. Webaholic.“